惠州去年金融纠纷比增近半 市民维权可拨打12363

在自助端申请贷款利率转化为LPR、开立借记卡被捆绑开通手机银行、对公账户长期未使用却产生多项收费……3·15前后,消费者权益保护再次成为人们关注的焦点。日前,记者从惠州市金融消费权益保护联合会(以下简称“联合会”)了解到,2020年,我市金融纠纷同比增长48.3%,金融消费纠纷依然主要集中在银行业。联合会提醒,市民如果在日常生活中遇到金融消费权益受损的情况,可直接拨打12363热线维权。

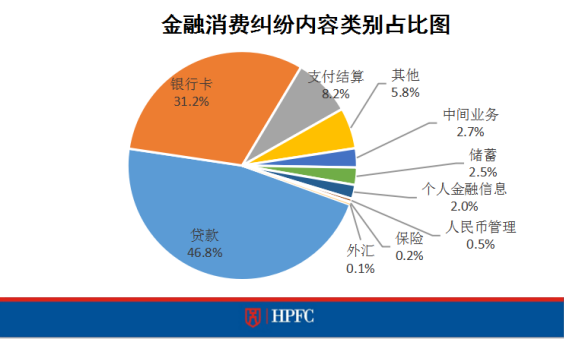

金融消费类投诉中,贷款、银行卡和支付结算三个方面纠纷占比近八成。

纠纷数量明显增长

作为第三方社会公益组织,自2013年成立以来,惠州金融联合会已经在惠州落地8年时间。记者从联合会了解到,去年,在践行疫情防控工作不放松的基础上,金融纠纷受理依旧保持来源广泛,除了处理广东省12363金融咨询投诉热线平台转办工单外,还受理金融消费者通过上门、邮件、官网、微信公众号等渠道反映问题,承接政府部门及辖区其他民生热线转来的金融消费纠纷。2020年,金融纠纷总体受理量为814宗,同比增长48.3%(2019年549宗),总体受理量居全省各地市第二。

其中解答社会公众金融消费咨询101宗,解答率100%;处理金融消费投诉510宗,办结率98.6%;受理调解案件203宗,涉及金额达1900万余元。

据纠纷受理来源统计显示,2020年惠州12345市长热线转办的金融纠纷数量共72宗,同比增长达23倍,环比增长350%,呈明显上升态势。

银行业投诉居首位

在814宗(金融消费)投诉类问题中,针对惠州银行业的投诉居首,按涉及业务内容类别划分,主要集中在贷款、银行卡和支付结算三个方面,共占纠纷总量近八成。自去年初疫情发生之后,在经济大环境影响下,辖区金融消费纠纷的类别比重发生了较大变化,贷款类纠纷数量出现幅度明显的增长,超过银行卡类成为第一大类金融消费纠纷,消费者信贷业务的整体违约风险有所攀升。

数据显示,贷款类投诉量排在了榜首,共有381宗,占比46.8%,同比增长138.1%,其中与房屋按揭贷款业务相关的纠纷约占八成,剩余两成的纠纷与车贷、装修贷及信用贷款等其他贷款业务相关。

从纠纷围绕的焦点来分析,2020年贷款业务纠纷则主要集中在逾期争议方面,占比39.1%,纠纷数量与2019年相比增长了438.1%,具体内容包括:消费者受疫情影响收入骤减导致贷款逾期,或已经逾期的消费者向银行申请延期还款及减免息费等;其次是涉及贷款利率的纠纷,占比14.5%,内容包括:消费者反映无法在自助端申请贷款利率转化为LPR、贷款利率转化为LPR后上浮比例过高、实际贷款利率高于营销宣传的利率等。

在投诉榜单第二位的是银行卡类投诉,共有254宗,占比31.2%,同比增长11.9%,纠纷大多涉及借记卡和信用卡业务,约占此类纠纷九成比重。其中,借记卡纠纷主要集中在开卡换卡、卡片收费等方面,如消费者反映因无法提供工作证明等资料申请开户遭拒绝、开立借记卡被捆绑开通手机银行等其他业务、借记卡被强制办理短信通业务等;信用卡纠纷主要集中在债务还款催收方面,如消费者因受疫情影响无力偿还信用卡账单申请延期还款或协商还款、因信用卡逾期遭遇催收骚扰等。

支付结算类投诉骤增

涉及电子支付和账户管理的支付结算类投诉也不少,排在第三位,占比8.2%,同比增长55.8%,在电子支付方面的投诉主要是消费者反映ATM机吞钞退回耗时过长、ATM机跨行取款手续费过高、POS机安装及售后服务质量不佳等;账户管理常见问题包括消费者投诉对公账户长期未使用却产生多项收费、要求银行恢复被司法冻结的对公账户等。

另外,错过理财产品开放期导致无法赎回、被捆绑销售保险产品、银行未经本人同意开通基金业务等中间业务类的投诉也不少。储蓄类投诉主要是消费者投诉定期存单多次转存收益与预期不符、未预约无法办理大额取现、银行柜面办理存款业务拒收旧钞等。而个人金融信息类投诉主要是消费者反映银行柜面拒绝兑换残钞等。

另外还有其他类投诉,占比也达到5.8%。该类纠纷主要涉及银行基层网点服务问题,常见问题包括:消费者不满银行网点柜面开放少及排队缓慢、午休时间银行网点无人值班、银行保安以疫情防控为由拒绝现场办理业务等。

文/图表 本报记者刘乙端

通讯员冯依伦

相关新闻

- 联合会提醒市民遇金融消费权益受损 拨打12363维权2021-03-17

- 已故父亲留下300元 要取先花200元公证?2016-08-01

- 惠州"金融消费蓝皮书":去年金融投诉银行业占多2015-01-30

- 惠州金融消费权益保护网 正式运行2014-04-10

- 广东省金融消费权益保护社团组织建设经验交流现场会在惠州召开2013-12-25